Handbuch der Geldanlage

Prinzipien erfolgreicher Kapitalanlage

Bei Autos und Bohrmaschinen mag ein höherer Preis zuweilen noch mehr Qualität versprechen, bei der Geldanlage ist es aber meist umgekehrt. Wie sich Kosten auf den Anlageerfolg auswirken und was das für die Auswahl der Anlagelösung bedeutet.

Wie Kosten das Anlageergebnis belasten

Jedes Kind lernt in der Schule, was der Zinseszinseffekt bedeutet: Mit der Zeit erzielen Anleger:innen nicht nur auf ihr Kapital, sondern auch auf bereits erzielte Erträge neue Erträge. So kann ein Vermögen in der Theorie immer schneller wachsen.

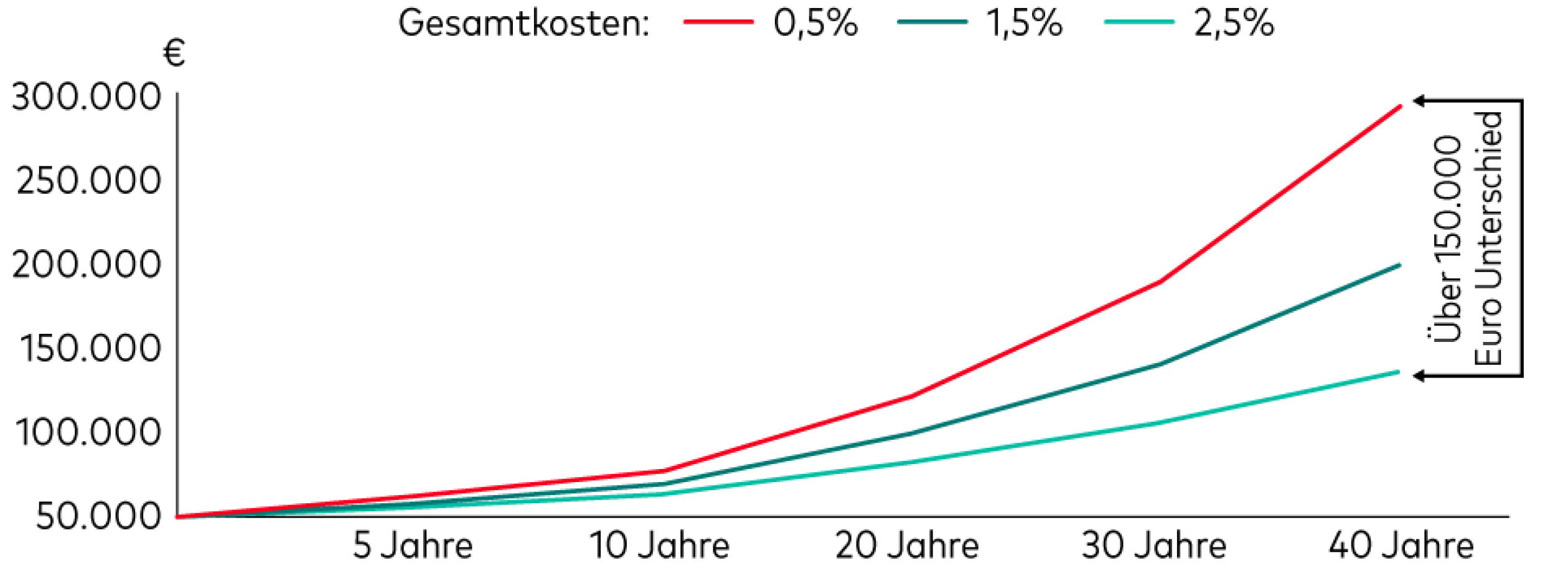

Der Zinseszinseffekt macht sich jedoch auch auf der Kostenseite bemerkbar. Für Anlageprodukte wie Fonds und ETFs fallen Kosten für die Verwaltung an, hinzu kommen – je nach Anlagelösung und -Plattform – manchmal noch Depot-, Service- oder Beratungskosten. Jeder Euro, den Anleger an Kosten und Gebühren zahlen, geht zulasten der Rendite. Und in den folgenden Jahren können Anleger auch keinen Zinseszins mehr auf Beträge verdienen, die sie in Form von Kosten abgeführt haben.

Die folgende Grafik zeigt vereinfacht, was bei einer gleichbleibenden Rendite von 5 Prozent, aber unterschiedlichen Kosten in 40 Jahren aus einem Vermögen von 50.000 Euro wird. Schon ein halber Prozentpunkt mehr oder weniger bei den Kosten kann das Anlageergebnis dramatisch verändern.

Wie Kosten das Anlageergebnis beeinflussen können

Quelle: Berechnungen von Vanguard.

Quelle: Berechnungen von Vanguard.

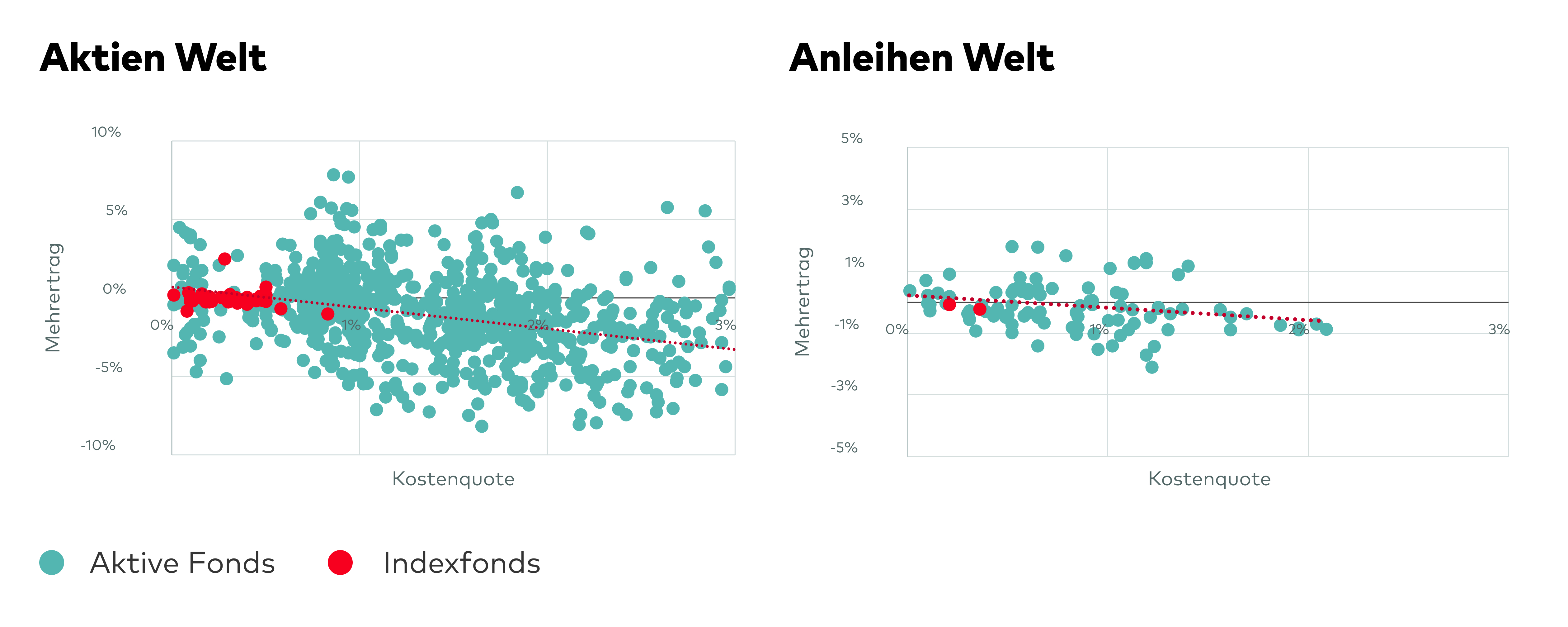

Was Kosten über die Performance aussagen

Kosten sind natürlich nur eine Seite der Medaille – ihnen gegenüber steht die Performance, also die Rendite, die Anleger erzielen können. Können teurere Fonds ihre Kosten mit entsprechend höheren Renditen rechtfertigen? Unsere Studien zeigen, dass der Durchschnitt das nicht schafft.¹ Zwar gibt es immer wieder einzelne Fonds, die auch abzüglich höherer Kosten sehr gute Ergebnisse erzielen, im Durchschnitt zeigt sich jedoch: Je höher die Kosten, desto schlechter ist das Anlageergebnis unter dem Strich.

Die folgende Grafik veranschaulicht das. Je weiter rechts sich ein Punkt befindet, desto höher sind seine Kosten. Die horizontale Basislinie stellt die Rendite des Vergleichsindexes eines Fonds dar. Liegen Fonds darüber, konnten sie ihren Vergleichsindex in den vergangenen zehn Jahren nach Kosten schlagen, darunter brachten sie hingegen weniger Rendite als der Vergleichsindex ein. Daran wird deutlich: Je teurer ein Fonds, desto wahrscheinlicher ist es, dass er hinter dem Index zurückbleibt.

Quellen: Berechnungen von Vanguard auf Grundlage von Daten von Morningstar, Inc. Die Wertentwicklung der Vergangenheit ist keine Garantie für zukünftige Erträge. Hinweise: Alle Daten per 31. Dezember 2020. Indexfonds werden in Blau angezeigt. Jeder Punkt steht für einen Aktien- oder Anleihefonds bzw. -ETF aus der jeweiligen Morningstar Kategorie für Größe, Stil oder Assetklasse. Das Fondsuniversum besteht aus Fonds, die in folgenden Ländern verfügbar sind: Belgien, Niederlande, Luxemburg, Schweden, Dänemark, Norwegen, Finnland, Deutschland und Frankreich. Die Fonds wurden entsprechend der Beschreibung oben gefiltert. Jeder Fonds wird entsprechend dem Verhältnis seiner Kostenquote (x-Achse) zu seinen jährlichen Mehrrenditen gegenüber der im Prospekt angegebenen Benchmark (y-Achse) über einen Zeitraum von zehn Jahren dargestellt. Die gerade Linie entspricht einer linearen Regression bzw. der optimalen Trendlinie, die die grundsätzliche Beziehung zwischen Kosten und Renditen innerhalb der jeweiligen Assetklasse zeigt. Die Skalierung wurde vereinheitlicht, um den Verlauf der Kurven im gegenseitigen Vergleich darzustellen. Die Kosten reichen von 0% bis 4%, die Renditen von -10% bis 10%. Die Kostenquoten und Renditen mancher Fonds gehen über diese Skalen hinaus und sind daher nicht abgebildet. Wertentwicklung auf Basis des Nettoinventarwerts; Renditen in EUR abzüglich Gebühren.

Quellen: Berechnungen von Vanguard auf Grundlage von Daten von Morningstar, Inc. Die Wertentwicklung der Vergangenheit ist keine Garantie für zukünftige Erträge. Hinweise: Alle Daten per 31. Dezember 2020. Indexfonds werden in Blau angezeigt. Jeder Punkt steht für einen Aktien- oder Anleihefonds bzw. -ETF aus der jeweiligen Morningstar Kategorie für Größe, Stil oder Assetklasse. Das Fondsuniversum besteht aus Fonds, die in folgenden Ländern verfügbar sind: Belgien, Niederlande, Luxemburg, Schweden, Dänemark, Norwegen, Finnland, Deutschland und Frankreich. Die Fonds wurden entsprechend der Beschreibung oben gefiltert. Jeder Fonds wird entsprechend dem Verhältnis seiner Kostenquote (x-Achse) zu seinen jährlichen Mehrrenditen gegenüber der im Prospekt angegebenen Benchmark (y-Achse) über einen Zeitraum von zehn Jahren dargestellt. Die gerade Linie entspricht einer linearen Regression bzw. der optimalen Trendlinie, die die grundsätzliche Beziehung zwischen Kosten und Renditen innerhalb der jeweiligen Assetklasse zeigt. Die Skalierung wurde vereinheitlicht, um den Verlauf der Kurven im gegenseitigen Vergleich darzustellen. Die Kosten reichen von 0% bis 4%, die Renditen von -10% bis 10%. Die Kostenquoten und Renditen mancher Fonds gehen über diese Skalen hinaus und sind daher nicht abgebildet. Wertentwicklung auf Basis des Nettoinventarwerts; Renditen in EUR abzüglich Gebühren.

Aus Kostensicht: Aktive Fonds oder Indexfonds?

Indexfonds sind im Schnitt deutlich günstiger als aktiv verwaltete Fonds, und ihre Rendite ähnelt in den meisten Fällen der Entwicklung des Vergleichsindex – denn genau das ist das Ziel von Indexfonds. Aktive Fonds hingegen haben das Ziel, den Vergleichsindex zu schlagen. Einige schaffen das, aber nur die wenigsten von ihnen schaffen es über viele Jahre hinweg immer wieder.

Das spricht jedoch nicht grundsätzlich gegen aktiv verwaltete Fonds. Auch unter diesen gibt es kosteneffiziente, breit gestreute Lösungen, die Anleger (je nachdem, welches Ziel sie verfolgen) gute Erfolgschancen bieten können.

Wie kann man seine finanzielle Zukunft planen, wenn man noch gar nicht weiß, wo das Leben noch hinführt?

Bei der Geldanlage ist es ähnlich. Ein Ziel und ein entsprechender Plan tragen maßgeblich dazu bei, dass Anleger mit dem Ergebnis ihrer Anlage zufrieden sind. Allerdings geht es dabei nicht um die Planung eines Nachmittags, sondern eines weit entfernten Ziels. Vielen von uns fällt es schwer abzuschätzen, wie das Leben in 10, 20 oder 40 Jahren aussehen wird – geschweige denn, welche Summe wir ansparen müssen, um so weit entfernte Ziele wie etwa einen komfortablen Ruhestand zu erreichen.

Für manche ist das ein Grund, ihre Finanzplanung aufzuschieben oder einfach planlos anzulegen. Doch auch ein Plan, der sich noch mehrmals ändern muss, kann ein sinnvoller Plan sein.

Wer früh plant, hat es später leichter

Auf die Frage nach der stärksten Kraft des Universums soll Albert Einstein einmal geantwortet haben: „der Zinseszins“. Denn mit der Zeit verdienen Anleger:innen nicht nur mit dem eingesetzten Kapital, sondern auch mit bereits erzielten Erträgen weitere Erträge.

Je länger das Geld arbeiten kann, desto stärker kann sich dieser Effekt bemerkbar machen. Die folgende Tabelle zeigt, wie viel Anleger monatlich investieren müssten, um bei einer gleichbleibenden Rendite von fünf Prozent nach Kosten eine halbe Million Euro anzusparen:

| Anlagehorizont | Erforderlicher monatlicher Anlagebetrag |

|---|---|

| 40 Jahre | 336 € |

| 30 Jahre | 610 € |

| 20 Jahre | 1225 € |

Quelle: Berechnungen von Vanguard. Anmerkung: Die Tabelle zeigt ein fiktives Szenario, das zeigt, welche Anlagebeträge bei unterschiedlichem Anlagehorizont nötig wären, um bei einer Rendite nach Kosten von fünf Prozent 500.000€ anzusparen.

Dieses vereinfachte Beispiel zeigt: Bei einem relativ langen Anlagehorizont von 40 Jahren wäre ein monatlicher Anlagebetrag von 336 Euro erforderlich. Bei einem halb so langen Zeitraum müsste ein Anleger schon fast viermal so viel anlegen, um das gleiche Ziel zu erreichen – es wird also exponentiell schwieriger.

Es lohnt sich daher, lieber heute als morgen mit der Geldanlage anzufangen. Aber auf welcher Entscheidungsbasis? Wer zum Beispiel auf die Anzahlung für ein Eigenheim hinspart, kann nicht wissen, was in der Zwischenzeit mit den Immobilienpreisen passiert, wie sich das eigene Einkommen entwickelt, ob ein neuer Job einen vielleicht in eine andere Region führt, wo die Häuserpreise deutlich höher oder niedriger sind. Eine Erbschaft, eine Veränderung der Bauzinsen oder eine wachsende Familie können die Kalkulation ebenfalls beeinflussen.

Es lohnt sich dennoch einen Plan zu entwickeln, auch wenn er nicht perfekt ist. Selbst wenn Anleger im Lauf der Zeit ihre Strategie korrigieren müssen, können frühe Anlagen länger Früchte tragen. So steigt auch die Wahrscheinlichkeit, dass Anleger ihre finanziellen Ziele erreichen. Also wo fängt man an?

Was macht einen guten Plan aus?

Anlagezweck, Zielbetrag und Anlagedauer

Das Grundgerüst eines jeden Anlageplans sind zwei Fragen: Für welchen Zweck lege ich Geld an und wie viel Zeit habe ich, um dieses Ziel zu erreichen? Wer zum Beispiel auf das besagte Eigenheim hinspart, kann sich etwa zum Ziel setzen, in zehn Jahren ein Viertel des aktuell gängigen Wohnungspreises anzusparen.

Anlagebeträge

Teil des Plans ist auch die Frage, welche einmaligen und regelmäßigen Beträge in die Geldanlage fließen sollen. Anleger sollten Rücklagen vorhalten, um die Lebenshaltungskosten von sechs Monaten zu decken, und erst darüber hinaus am Markt investieren. So sorgen sie dafür, dass sie im Fall von Einkommensausfällen oder einem kurzfristigen Bedarf aus anderen Gründen nicht gleich unplanmäßig Wertpapiere verkaufen müssen.

Persönliche Risikotoleranz

Anleger sollten bei der Entwicklung ihres Plans aber nicht nur ihr Anlageziel, sondern auch sich selbst gut kennen. Je größer die Schwankungsbreite oder das Risiko einer Anlage, desto größer sind in der Regel die Renditechancen; verhältnismäßig „sichere“ Anlagen bieten eine entsprechend kleinere Renditechance. Hier erfahren Sie mehr über unterscheidliche Anlageklassen und welche Rolle sie bei der Geldanlage spielen können. Unabhängig von den Renditewünschen und Anlagezielen sollten Anleger aber nur die Risiken eingehen, die sie nachts ruhig schlafen lassen.

Aus diesen Eckpunkten kann eine Anlagestrategie entstehen – in Eigenregie, mithilfe eines Anlageberaters oder einer digitalen Lösung wie unserem Vanguard Invest Anlageservice.

Pläne anzupassen ist leichter als die Geldanlage neu zu planen

Verändern sich die Umstände oder Anlageziele, sind Plan und Strategie noch lange nicht hinfällig. Vielmehr macht es ein solider Plan umso leichter, mit unerwarteten Ereignissen umzugehen und einzuschätzen, was sie für die eigene Zukunftsplanung bedeuten.

Wer zum Beispiel eine Erbschaft erhält, kann auf Basis eines bestehenden Plans neu kalkulieren, ob nun auch niedrigere monatliche Anlagebeträge ans Ziel führen könnten – oder wie bisher weiter anlegen und das Anlageziel erhöhen. Wer eine berufliche Auszeit plant, kann die ausfallenden Sparbeträge auf andere Monate umlegen. Entwickelt sich der Markt langfristig anders als erwartet, erlaubt es ein klarer Plan oft, Stellschrauben wie Sparrate, Risiko-Rendite-Profil und Anlageziel solange zu justieren, bis das Ziel wieder erreichbar ist.

Wie klare Ziele helfen, Fehler zu vermeiden

Ein durchdachter Plan kann Anlegern nicht nur helfen, auf realistische Ziele hinzuarbeiten, sondern auch so manchen Fehler zu vermeiden. Ohne klare Ziele und eine entsprechende Strategie betreiben manche Anleger eine Art „Fonds-Shopping“: Sie bewerten einzelne Fonds und kaufen solche, die ihnen attraktiv erscheinen – ohne darüber nachzudenken, welche Strategie sie damit verfolgen. Dabei stützen sich Anleger:innen oft auf Merkmale wie die historische Wertentwicklung. Untersuchungen zeigen jedoch, dass diese kein verlässlicher Indikator für eine gute künftige Entwicklung ist. Außerdem haben Anleger in dieser Situation oft nicht im Blick, welche Risiken sich in ihrem Portfolio ansammeln.

Hinzu kommt die Versuchung, Gefühlen wie Euphorie und Angst nachzugeben, in Boom-Phasen Wertpapiere zu kaufen und in Krisen zu verkaufen. Dabei hinken Anleger der Marktentwicklung oft hinterher – sie kaufen unter Umständen teuer und verkaufen, wenn die Kurse längst gefallen sind. Bessere Anlageergebnisse lassen sich oft erzielen, wenn man in turbulenten Marktphasen einfach abwartet.

Wer nicht an der Börse aktiv ist, hält sich in der Regel nicht für einen Investor. Dabei wägen wir im Umgang mit Geld täglich zwischen Chancen und Risiken, zwischen kurzfristig und langfristig sinnvoll ab, genau wie an der Börse. Wer versteht, dass man niemals nicht investieren kann, ist besser in der Lage, seine finanzielle Zukunft zu planen.

Natürlich sind Häuslebauer keine Hedgefonds. Doch Tatsache ist: Viele finanzielle Entscheidungen sind auch dann eine Art Anlage, wenn sie nicht an der Börse stattfinden. Selbst wer dem Geldsystem entsagt und eigens angebaute Kartoffeln gegen Eier eintauscht, um zu überleben, der handelt mit Rohstoffen.

Wer Aktien und Anleihen meidet, tut das oft aus Angst vor Verlusten am Kapitalmarkt. Die Schlagzeilen über Staaten, die ihre Anleihen nicht bedienen können, oder Unternehmen, deren Aktien nach einem Skandal einbrechen, tragen hierzu bei. Doch wer erkennt, dass man eigentlich nicht nicht investieren kann, der kann anfangen darüber nachzudenken, welche Risiken man längst eingeht und wie man infolgedessen den Wert seines Vermögens am besten erhält oder steigert, um finanzielle Ziele zu erreichen.

Girokonto: Welche Risiken damit verbunden sind

Ein Girokonto erscheint vielen als sicherster Ort für das eigene Geld. Für Mittel, auf die man kurzfristig zugreifen will, ist das nicht falsch. Doch in einem Girokonto schlummern vor allem zwei Risiken: die Inflation sowie die Gefahr, langfristige finanzielle Ziele mit diesem Sparinstrument zu verfehlen.

Zinsen gibt es für Kontoguthaben so gut wie nirgends mehr. Keine Rendite, dafür auch kein Risiko? Falsch gedacht. Denn durch die Inflation werden Waren und Dienstleistungen ständig teurer, und Geld verliert seine Kaufkraft. Bei einer Teuerungsrate von zwei Prozent sind 1000 Euro nach zehn Jahren nur noch 820 Euro wert, nach 20 Jahren noch 672 Euro und nach 30 Jahren noch 552 Euro, also kaum mehr als die Hälfte. So gesehen ist auch ein Girokonto eine Anlage mit gewissen Risiken, denn negative reale Renditen sind praktisch garantiert.

Wer also Geld für seinen Ruhestand zur Seite legt, also über Jahre und Jahrzehnte parkt, sollte möglichst die Inflation ausgleichen. Und da mit steigender Lebenserwartung ein langer Ruhestand von mehreren Jahrzehnten wahrscheinlicher wird, ist selbst der Werterhalt der Ersparnisse oft nicht genug, um ein komfortables Leben im Alter zu garantieren.

Eigenheim: Gefahr des Klumpenrisikos

Jeder zweite Deutsche besitzt Wohneigentum.¹ Die Entscheidung ist meist nicht rein finanzieller Natur, sondern hat viel mit dem gewünschten Lebensstil zu tun. Die eigenen vier Wände schaffen für manche mehr Lebensqualität und Wohlbefinden. Aber der Immobilienkauf hat nunmal unweigerlich große Auswirkungen auf den Vermögensaufbau.

Als Anlage ist eine Immobilie extrem illiquide, sie bindet viel Geld und passt sich nur schwer an veränderte Lebensumstände an. Eine Immobilie mag zum Zeitpunkt der Familiengründung passen. Nach dem Auszug der Kinder oder im Alter kann sie aber zu groß sein und dadurch zur Belastung werden.

Marktschwankungen gibt es zudem auch bei Häusern und Wohnungen: Was beim Verkauf einer Immobilie herausspringt, hängt stark davon ab, wie groß die Nachfrage nach solchen Objekten aktuell ist. In den letzten 20 Jahren sind die Immobilienpreise zwar in vielen Lagen enorm gestiegen – eine Garantie für künftige Preisentwicklungen ist dieser Trend aber nicht.

Wohneigentum kann trotz allem auch entscheidend zur Vermögensbildung beitragen. Es fällt vielen Menschen leichter, einen Hauskredit abzuzahlen, als monatlich Geld zur Seite zu legen und auch auf der Seite zu lassen. Eine illiquide, unflexible Anlage macht manche von uns erst zu disziplinierten Anlegern.

Die Krux dabei ist der Stellenwert, den Wohneigentum beim Vermögensaufbau und bei der finanziellen Vorsorge einnimmt. Für viele Immobilienkäufer stellt das Eigenheim die größte Ausgabe des ganzen Lebens dar. In so manchen Haushalten fließt in kein anderes Spar- oder Vorsorgeprodukt so viel Geld wie in das Eigenheim. In der Welt der Geldanlage nennt man so etwas ein Klumpenrisiko – ein Begriff, den man auch kennen sollte, wenn man kein Wertpapierdepot besitzt.

Ausgewogen die finanzielle Zukunft planen

Anleger am Kapitalmarkt machen sich viele Gedanken darüber, wie sie verschiedene Wertpapiere in ihrem Depot kombinieren und wie groß die Gewichtung verschiedener Anlagen sein sollte. Und das aus gutem Grund: Anlagen reagieren ganz unterschiedlich auf äußere Einflüsse. Also fragen Investoren: Wie entwickelt sich eine Anlage im Fall einer Finanzkrise, eines Wirtschaftsskandals, eines strukturellen Wandels, einer Blase, einer Pandemie? Das Ziel einer langfristig orientierten Anlagestrategie: Kein Ereignis soll zur Katastrophe für die Anlage insgesamt führen. Die Komponenten sollen sich so ergänzen, dass gute Ergebnisse in einem Bereich mögliche Verluste in einem anderen abfedern können.

Weitet man den Blick vom Wertpapierdepot auf alle Aspekte des privaten Vermögens, vom Girokonto über das Eigenheim bis hin zu Geldanlagen, Versicherungen und Rentenansprüchen aller Art, gelten ganz ähnliche Überlegungen. Was passiert, wenn die Inflation deutlich steigt? Wenn das Eigenheim an Wert verliert? Wenn das staatliche Rentenniveau weiter sinkt? Wenn man kurzfristig Geld braucht, um etwa einen Einkommensausfall zu überbrücken?

All diese Fälle wären eine Belastung, aber bestenfalls sollte einen keiner davon völlig aus der Bahn werfen. Das Eigenheim kann unter Umständen helfen, langfristig Vermögen aufzubauen, aber um einen kurzfristigen Bedarf an Geld zu decken, ist es ungeeignet. Dafür ist das Girokonto gut, aber beim Schließen der Rentenlücke kommt man damit meist nicht weit genug. Eine Anlage am Kapitalmarkt, etwa mit Fonds und ETFs, kann im Wert schwanken, aber auch die nötige Rendite bringen, um finanzielle Ziele wie einen auskömmlichen Ruhestand zu erreichen. Deshalb spricht man vom Klumpenrisiko, wenn sich Sparer zu sehr auf ein Vorsorgeinstrument oder Anleger auf ein schmales Marktsegment stützen. Manchmal kann das gutgehen, allzu oft aber fehlt ihnen der Schutz.

Anlegen und Spekulieren sind zwei grundverschiedene Arten, mit Geld umzugehen, und doch werden die Begriffe immer wieder vermischt. Dabei ist eine klare Unterscheidung nötig, um finanzielle Ziele zu erreichen.

Wenn man Anlegen für Spekulation hält

Keiner kennt die Börsenkurse von morgen. So kann eine Anlage am Kapitalmarkt für manche wie ein reines Glücksspiel erscheinen. Sie wollen ihr Geld lieber sicher verwahrt sehen. Tatsache ist: Eine Geldanlage am Kapitalmarkt ist nicht völlig sicher. Sie ist, sofern man sich an gewisse Grundprinzipien hält, aber auch kein Glücksspiel.

Anleger investieren in der Regel langfristig am Markt. Denn die Rendite, auf die sie abzielen, entsteht durch erzielte Unternehmensgewinne, Erwartungen an künftige Gewinne und den steigenden Wert von Unternehmen. Diese Wertsteigerung ist meist ein allmählicher Prozess.

Spekulanten versuchen hingegen, innerhalb kurzer Zeit möglichst hohe Renditen einzufahren. Sie kaufen Wertpapiere in der Hoffnung, diese schnell zu einem höheren Preis weiterzuverkaufen – ganz unabhängig vom tatsächlichen Erfolg und den Zukunftsaussichten eines Unternehmens. Ihre Annahme: Irgendjemand werde sich schon finden, der einen noch stärker überteuerten Preis zahlt.

Auch die Breite der Anlage unterscheidet Anleger von Spekulanten. Letztere setzen häufig auf Einzelwerte oder schmale Marktsegmente, die sie für besonders vielversprechend halten. Mittelmäßige Papiere sollen so die Renditen dieser Anleger nicht belasten, wenn sie tatsächlich das große Los ziehen. Sie setzen sich damit aber auch enormen Anlagerisiken aus, wenn ihre Wette nicht aufgeht.

Anleger halten sich hingegen in der Regel an das Prinzip der Risikostreuung. Sie investieren in ein breites Spektrum an Wertpapieren aus unterschiedlichen Anlageklassen, Regionen und Branchen, damit Verluste bei einigen Positionen für die Anlage insgesamt weniger ins Gewicht fallen. Wer seine Anlage breit streut, wird kaum über Nacht reich. Aber es ist auch weit weniger wahrscheinlich, über Nacht arm zu werden. Oder anders gesagt: Wer gut streut, rutscht nicht.

Es ist also nicht das Was, sondern das Wie, das Anlegen von Spekulieren unterscheidet. Mit einem ausreichend langen Anlagehorizont, einer breiten Streuung der Anlage und realistischen Zielen können Wertpapiere wie Aktien und Anleihen durchaus eine vernünftige Komponente für die finanzielle Vorsorge sein.

Wenn man Spekulieren für eine Anlage hält

Nun gibt es auch die umgekehrte Situation: wenn Menschen Wertpapiere kaufen, um für ihre Zukunft vorzusorgen, sich dabei aber unbewusst der Methoden von Spekulanten bedienen.

Das passiert in der Regel, wenn man ziel- und planlos anlegt. Wer ein klares Ziel vor Augen hat – sei es ein zusätzliches Einkommen im Ruhestand, eine Anzahlung für eine Immobilie oder ein anderes Ziel – kann Renditewünsche gegen die entsprechenden Risiken abwägen und eine Strategie entwickeln. Wer ohne Ziel investiert, hat hingegen weniger Anhaltspunkte dafür, welches Anlagerisiko sinnvoll und tragbar ist.

Ohne langfristigen Plan lassen sich manche zudem stark vom Nachrichtengeschehen leiten. In Ermangelung klarer Ziele, an denen sie die Auswahl ihrer Anlagen ausrichten können, greifen diese Marktteilnehmer öfter zu Papieren, die aufgrund einer beachtlichen Rally gerade in aller Munde sind. Tatsächlich sind die Hoffnungen der Marktteilnehmer oft längst eingepreist, wenn sich die Geschichte in den Medien verbreitet. Wer dann noch investiert, macht sich – mit Verlaub – allzu oft selbst zum „größeren Trottel“ und bereichert schlimmstenfalls nicht sich selbst, sondern die Spekulanten, die schneller waren.

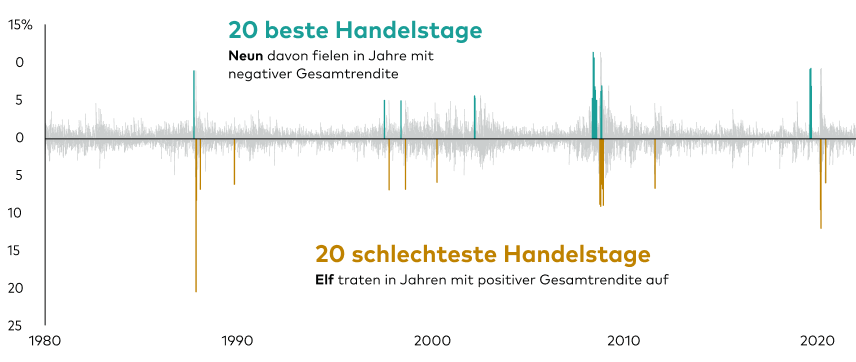

Apropos schneller sein – ein starker Fokus auf den richtigen Einstiegszeitpunkt am Markt ist ein weiterer Indikator dafür, dass eine Investition spekulative Züge hat. Selbst für Profis ist es unmöglich, den Zeitpunkt vorauszusagen, an dem bestimmte Wertpapiere am günstigsten sind. Dennoch hoffen manche, mit einem Einstieg zum absoluten Tiefstpreis eine besonders gute Rendite zu erzielen. Wie schwer dieses sogenannte „Market-Timing“ ist, zeigt die folgende Grafik. Die schlechtesten und besten Handelstage liegen oft dicht beieinander.

Den richtigen Markteintritt genau zu treffen ist schwierig

MSCI All-Country World Index, tägliche Wertentwicklung von Januar 1999 bis Dezember 2021

Wir weisen darauf hin, dass die Wertentwicklung der Vergangenheit kein verlässlicher Indikator für künftige Erträge ist. Der Wert von Anlagen und die daraus resultierenden Erträge können steigen oder fallen. Anleger können Verluste auf ihre Investitionen erleiden. Die Wertentwicklung eines Index ist keine exakte Darstellung einer bestimmten Anlage. Anleger können nicht direkt in einen Index investieren. Die in dieser Grafik dargestellte Wertentwicklung berücksichtigt daher keine Kosten für eine Anlage in den jeweiligen Index. Die Wertentwicklung wurde auf Grundlage der Veränderung im Nettoinventarwert bei Wiederanlage der Bruttoerträge berechnet.

Wir weisen darauf hin, dass die Wertentwicklung der Vergangenheit kein verlässlicher Indikator für künftige Erträge ist. Der Wert von Anlagen und die daraus resultierenden Erträge können steigen oder fallen. Anleger können Verluste auf ihre Investitionen erleiden. Die Wertentwicklung eines Index ist keine exakte Darstellung einer bestimmten Anlage. Anleger können nicht direkt in einen Index investieren. Die in dieser Grafik dargestellte Wertentwicklung berücksichtigt daher keine Kosten für eine Anlage in den jeweiligen Index. Die Wertentwicklung wurde auf Grundlage der Veränderung im Nettoinventarwert bei Wiederanlage der Bruttoerträge berechnet.Alle Daten in Euro. Quelle: Vanguard.

Wer Spekulation für eine Anlage hält, geht also (oft unwissend) eine Reihe erheblicher Risiken ein. Geht die Spekulation einmal gut, wird das zuweilen als besonderes Geschick gewertet, auch wenn Glück womöglich eine größere Rolle spielte. Und das wiederum veranlasst dazu, neue riskante Wetten einzugehen.

Anlegen sollte langweilig sein

Spekulieren ist weder regelwidrig noch verwerflich. Wer es ausprobieren will, kann dabei womöglich sogar etwas über die Märkte lernen. Wenn überhaupt sollten Anleger dazu aber nur einen sehr kleinen Teil ihres Vermögens nutzen, denn Spekulieren ist keine gute Methode, um Vermögen aufzubauen, finanzielle Ziele zu erreichen oder die eigene Zukunft abzusichern. Anlegen ist dazu besser geeignet. Anlegen heißt, ein Ziel zu stecken, einen passenden Plan zu entwickeln und dann nichts mehr zu tun. Krisen auszusitzen, keinen Trends hinterherzulaufen und mit Disziplin den eigenen Plan zu befolgen.